生命保険の活用による節税

はじめに

相続税対策において、生命保険の活用は非常に効果的な方法の一つです。生命保険金には一定の非課税枠が設けられており、この非課税枠をうまく利用することで、相続税の負担を軽減することができます。また、生命保険を活用することで、相続人に現金をスムーズに渡すことができ、相続手続きを円滑に進めることが可能です。

今回は、生命保険を活用した相続税対策の事例を紹介し、その具体的なメリットや注意点について詳しく解説しましょう。

生命保険の相続税対策における基本的な仕組み

生命保険は、被相続人が死亡した際に、指定された受取人に対して保険金が支払われる仕組みです。この保険金には、法定相続人が受け取る場合に限り、「500万円×法定相続人の数」という非課税枠が適用されます。つまり、生命保険金を受け取る際に、一定額までは相続税が課されないというメリットがあります。

例えば、法定相続人が3人いる場合、500万円×3人=1,500万円までの生命保険金が非課税となります。相続税の基礎控除額を超える財産がある場合でも、この生命保険の非課税枠を活用することで、相続税の課税対象額を減らすことが可能です。

生命保険を活用した相続税対策の事例

事例背景:

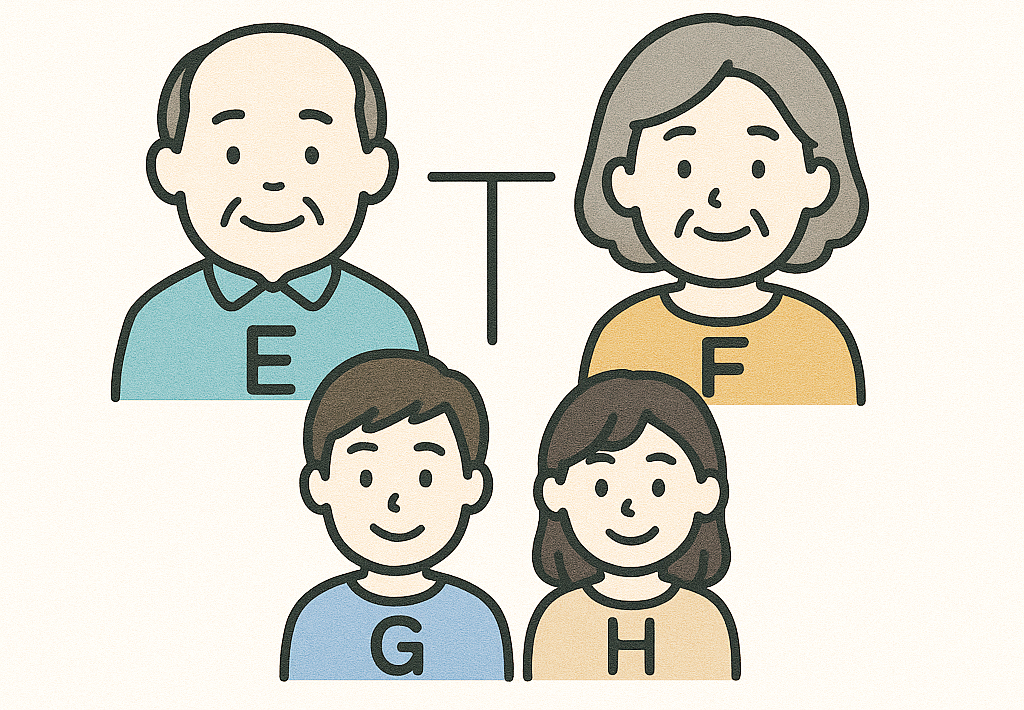

Eさん(70歳)は、妻Fさんと2人の子供(Gさん、Hさん)がいる家族構成です。Eさんの財産は、自宅や預貯金を含めて総額1億5,000万円ありましたが、そのうち現金や預貯金が1億円を占めていました。Eさんは、将来の相続を見据えて、妻Fさんと2人の子供にできるだけ多くの財産を残したいと考えていましたが、このままでは相続税が大きな負担になると考え、生命保険を活用した相続税対策を検討することにしました。

課題:

Eさんの財産総額は1億5,000万円であり、基礎控除額(3,000万円+600万円×3人=4,800万円)を大幅に超えているため、相続税がかかる見込みでした。Eさんの主な財産が現金や預貯金であるため、相続税の負担が高くなる可能性がありました。そこで、生命保険を活用することで、相続税の負担を減らす方法を検討しました。

対策:生命保険の非課税枠の活用

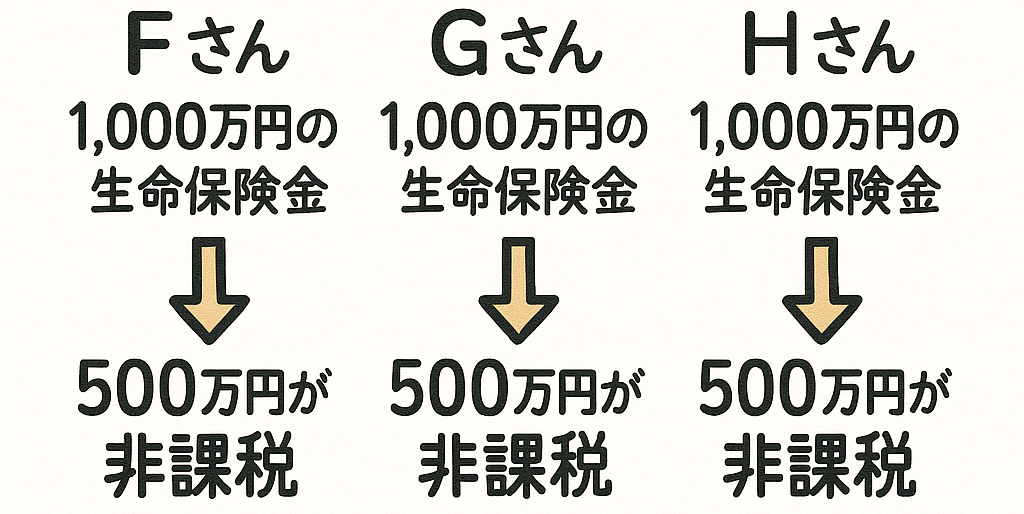

Eさんは、妻Fさんと子供2人を受取人に指定し、合計3,000万円の生命保険に加入しました。この生命保険契約により、相続時にFさん、Gさん、Hさんはそれぞれ1,000万円ずつの生命保険金を受け取ることができます。また、生命保険には非課税枠が適用されるため、法定相続人であるFさん、Gさん、Hさんはそれぞれ500万円ずつ、合計1,500万円までは非課税となります。

生命保険の非課税枠を活用することで、Eさんの家族は3,000万円の保険金のうち、1,500万円分については相続税が課されないことになりました。

結果:

Eさんが亡くなった際、Fさんと子供たちは以下のように生命保険金を受け取りました。

・Fさん:1,000万円の生命保険金 → 500万円が非課税

・Gさん:1,000万円の生命保険金 → 500万円が非課税

・Hさん:1,000万円の生命保険金 → 500万円が非課税

3,000万円の生命保険金のうち、1,500万円が非課税となり、残りの1,500万円のみが相続財産として計上されました。この結果、Eさんの総資産1億5,000万円のうち、生命保険金1,500万円が課税対象から除外され、相続税の負担が大幅に軽減されました。

相続税の軽減効果:

もしEさんが生命保険を活用せず、全ての財産が現金や預貯金のままだった場合、相続税の課税対象額が大きくなり、家族の負担が増えることになっていたでしょう。しかし、生命保険を活用することで、Eさんの家族はスムーズに保険金を受け取り、相続税の負担も大幅に減らすことができました。

生命保険を活用するメリット

生命保険を活用することで、以下のようなメリットが得られます。

1. 非課税枠を活用した相続税の軽減

生命保険の非課税枠を利用することで、法定相続人1人あたり500万円までが非課税となります。法定相続人が複数いる場合は、その数に応じて非課税枠が増えるため、相続税の軽減効果が大きくなります。

2. 現金をスムーズに残せる

生命保険は、被相続人の死亡後に速やかに受取人に保険金が支払われるため、現金をスムーズに残すことができます。相続財産が不動産など流動性の低い資産である場合でも、生命保険金を使って相続税の納税資金や生活資金を確保できる点は大きなメリットです。

3. 遺産分割協議が不要

生命保険金は、受取人固有の財産と見なされるため、遺産分割協議の対象外となります。これにより、相続人同士での争いを防ぎ、スムーズに財産を分配することが可能です。

生命保険を活用する際の注意点

生命保険を活用する際には、いくつかの注意点もあります。

1.受取人の設定に注意

生命保険の受取人の設定を適切に行うことが重要です。非課税枠は法定相続人が受取人である場合に適用されるため、法定相続人以外の人物を受取人に指定すると、非課税枠が適用されなくなります。受取人の設定は慎重に行いましょう。

2. 保険料負担者と被保険者の関係

生命保険の契約には、保険料負担者と被保険者、受取人の関係が重要です。相続税の対象となるかどうかは、この関係によって異なりますので、契約内容を確認し、適切な形で保険を契約することが求められます。

3. 税務署への申告

生命保険金を受け取った場合でも、一定の条件で相続税の申告が必要となります。生命保険金の金額や他の相続財産の状況に応じて、正確に申告を行いましょう。

まとめ

生命保険は、相続税対策として非常に効果的なツールです。非課税枠を活用することで、相続税の負担を大幅に軽減できるだけでなく、現金をスムーズに相続人に残すことができるため、遺産分割のトラブルを防ぐ効果もあります。

Eさんの事例のように、適切な生命保険の契約を行うことで、家族にとって大きなメリットを提供でき、相続時の負担を軽減することができます。生命保険の活用を検討する際には、受取人の設定や保険契約の内容に注意し、専門家の助言を受けながら最適な相続税対策を進めることが重要です。

- 監修者

- 不動産事業部

- 株式会社五右衛門

- 「相続の仲人・YORISOU」を運営する株式会社五右衛門の、不動産事業部です。相続にまつわる不動産の売却や活用について、豊富な現場経験をもとに、実情に即したご提案を行っています。

売買仲介・買取再販など、お悩みや状況に合わせた対応が可能です。「誰に相談すればいいのかわからない」という段階からでも、お気軽にご相談ください。